Eine Autofinanzierung ohne Anzahlung kann eine attraktive Option sein, um ein Fahrzeug zu erwerben, ohne sofort eine große Summe Geld aufzubringen. Diese Art der Finanzierung ermöglicht es Ihnen, das Auto direkt zu nutzen und die Kosten über einen längeren Zeitraum in bequemen monatlichen Raten abzuzahlen.

Besonders vorteilhaft ist dies für Personen, die liquide bleiben möchten oder keine ausreichenden Ersparnisse für eine Anzahlung haben. Doch bevor Sie sich für diese Finanzierungsform entscheiden, gibt es einige wichtige Punkte, die Sie beachten sollten, etwa die Wahl des richtigen Kreditanbieters und die Analyse der langfristigen finanziellen Auswirkungen.

Das Wichtigste in Kürze

- Autofinanzierung ohne Anzahlung ermöglicht Fahrzeugkauf ohne sofortige Finanzbelastung.

- Geeignet für Personen ohne Ersparnisse oder die liquide bleiben möchten.

- Vergleich der Kreditanbieter und Zinssätze ist entscheidend.

- Gute Bonität erleichtert Kreditzugang und senkt Zinsen.

- Risiken: Höhere Raten, Zinskosten und finanzielle Engpässe beachten.

Definition Autofinanzierung ohne Anzahlung

Eine Autofinanzierung ohne Anzahlung ist ein Kredit, bei dem der Käufer kein eigenes Kapital als erste Zahlung leisten muss. Statt einer sofortigen finanziellen Belastung wird der gesamte Kaufpreis des Autos über die Kreditlaufzeit verteilt. Dies kann besonders attraktiv sein, wenn Sie keine Ersparnisse haben oder diese für andere Zwecke verwenden möchten. Es ermöglicht Ihnen, das Fahrzeug sofort zu nutzen und die Kosten bequem in monatlichen Raten zu begleichen.

Interessanter Artikel: Kosten für den Anhängerführerschein: Das kommt auf Dich zu

Vorteile der Finanzierung ohne Anzahlung

Autofinanzierung ohne Anzahlung: So funktioniert’s

Eine Autofinanzierung ohne Anzahlung bietet Ihnen zahlreiche Vorteile. Zum einen müssen Sie keine großen Summen vorab zahlen, was Ihre finanzielle Belastung zu Beginn deutlich reduziert. Dies ist besonders hilfreich, wenn Sie nicht über genügend Ersparnisse verfügen, um eine Anzahlung leisten zu können.

Zum anderen ermöglicht Ihnen diese Form der Finanzierung mehr Flexibilität. Da kein großer Geldbetrag auf einmal aufgebracht werden muss, bleibt Ihr finanzielles Polster intakt und Sie können es für andere wichtige Ausgaben nutzen.

Ein weiterer Pluspunkt ist, dass eine Autofinanzierung ohne Anzahlung den Erwerb eines Fahrzeuges schneller ermöglicht. Sie brauchen nicht erst lange sparen oder Finanzreserven anzapfen, sondern können sofort losfahren.

Schulden sind das Geld der Sklaven. Vermögen ist das Geld der Freien. – John Armstrong

Wahl des richtigen Kreditanbieters

Bei der Suche nach einem geeigneten Kreditanbieter für eine Autofinanzierung ohne Anzahlung ist es wichtig, verschiedene Banken und Finanzdienstleister zu vergleichen. Achten Sie dabei besonders auf die angebotenen Zinssätze sowie die Konditionen. Einige Anbieter könnten spezialisierte Angebote haben, die genau zu Ihren Bedürfnissen passen.

Transparenz spielt ebenfalls eine große Rolle. Überprüfen Sie alle Vertragsdetails sorgfältig, einschließlich etwaiger versteckter Kosten oder Gebühren. Eine gründliche Recherche hilft Ihnen, böse Überraschungen zu vermeiden und das beste Angebot auszuwählen.

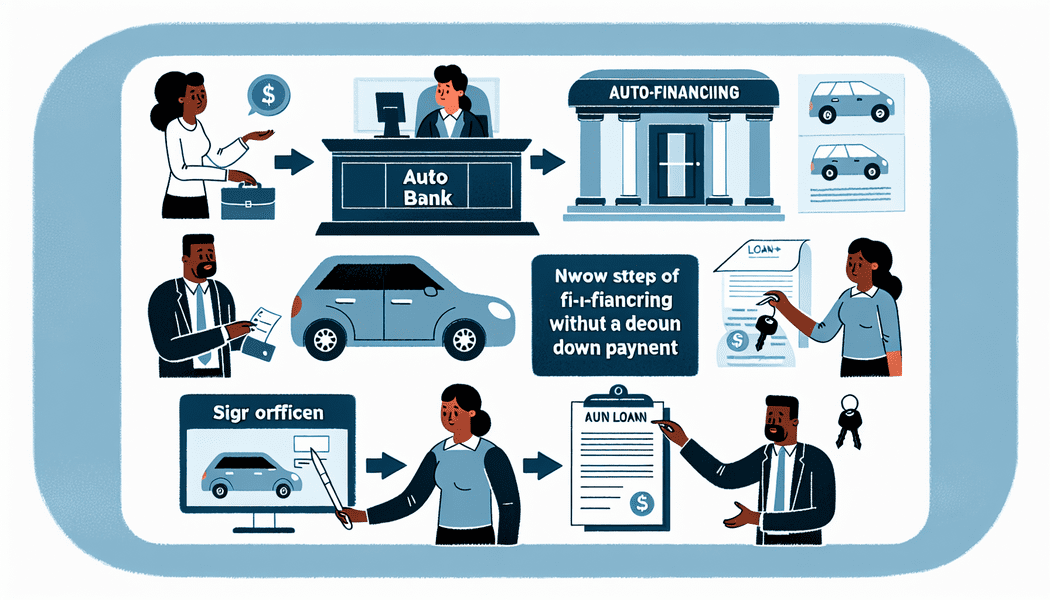

Ablauf und Voraussetzungen des Kreditantrags

Der Prozess der Autofinanzierung ohne Anzahlung beginnt mit einer gründlichen Vorbereitung:

- Erstens sollten Sie Ihre Bonität prüfen, da diese einen erheblichen Einfluss auf die Genehmigung und die Konditionen des Kredits haben wird.

- Zweitens müssen Sie alle notwendigen Unterlagen wie Einkommensnachweise und Kontoauszüge bereitstellen. Diese Dokumente werden vom Kreditanbieter benötigt, um Ihre Zahlungsfähigkeit zu bewerten.

- Sobald Sie diese Schritte durchlaufen haben, können Sie den Kreditantrag online oder direkt beim Anbieter Ihrer Wahl einreichen.

- Achten Sie darauf, genaue und vollständige Angaben zu machen, um Verzögerungen zu vermeiden.

Es ist von Vorteil, verschiedene Angebote zu vergleichen und sich über die jeweiligen Konditionen und eventuelle versteckte Kosten zu informieren. Je besser Sie vorbereitet sind, desto reibungsloser verläuft Ihr Kreditprozess.

Zusätzlicher Lesestoff: Beantrage Deinen Autokredit online und spare Geld

| Anbieter | Zinssatz | Sonderkonditionen |

|---|---|---|

| Bank A | 3,5% | Keine Bearbeitungsgebühr |

| Bank B | 4,0% | Erste Rate nach 3 Monaten |

| Bank C | 3,8% | Spezielle Angebote für Neukunden |

Zinssätze und Laufzeiten vergleichen

Wenn Sie eine Autofinanzierung ohne Anzahlung in Betracht ziehen, ist es entscheidend, Zinssätze und Laufzeiten zu vergleichen. Verschiedene Kreditgeber bieten unterschiedliche Konditionen an, die Ihre monatlichen Raten sowie die Gesamtkosten des Kredits erheblich beeinflussen können. Ein niedriger Zinssatz mag attraktiv erscheinen, aber denken Sie daran, dass auch die Laufzeit des Kredits eine Rolle spielt. Eine längere Laufzeit kann niedrigere monatliche Raten bedeuten, jedoch steigen dadurch die Gesamtkosten aufgrund der gezahlten Zinsen.

Zum Weiterlesen: Wie sicher sind P2P-Kredite? Ein direkter Vergleich mit herkömmlichen Krediten

Bonität und Ihre Rolle beim Kredit

Ihre Bonität spielt eine entscheidende Rolle bei der Genehmigung und den Konditionen einer Autofinanzierung ohne Anzahlung. Banken und Kreditgeber prüfen Ihre finanzielle Vorgeschichte, um Ihr Zahlungsrisiko einzuschätzen. Eine gute Bonität kann zu niedrigeren Zinssätzen führen und erhöht die Chancen, dass der Kreditantrag bewilligt wird.

Um die Bonität zu beurteilen, nutzen Kreditgeber Berichte von Auskunfteien wie Schufa. Faktoren wie regelmäßiges Einkommen, bestehende Verbindlichkeiten und vergangene Zahlungshistorie werden berücksichtigt.

Bei geringer Bonität können die Konditionen weniger vorteilhaft sein oder zusätzliche Sicherheiten erforderlich werden. Es ist ratsam, vor dem Antrag einen Bonitätscheck durchzuführen und gegebenenfalls Verbesserungen vorzunehmen, etwa durch Begleichen offener Schulden oder Korrekturen fehlerhafter Einträge in Bonitätsberichten.

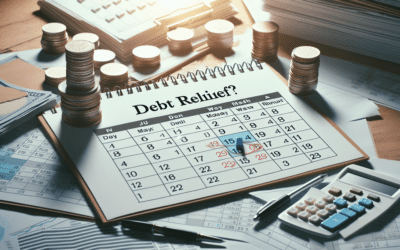

Risiken und Nebenwirkungen beachten

Es ist wichtig, dass Sie die potenziellen Risiken einer Autofinanzierung ohne Anzahlung sorgfältig prüfen. Während diese Form der Finanzierung attraktiv erscheinen mag, gibt es einige Aspekte, die beachtet werden müssen.

Erstens, können die monatlichen Raten höher ausfallen als bei Finanzierungsmodellen mit Anzahlung. Zudem besteht das Risiko, dass sich Ihre finanzielle Situation im Laufe der Zeit verschlechtert, was zu Zahlungsschwierigkeiten führen kann. Auch die Zinsbelastung sollte nicht unterschätzt werden, da keine Anzahlung oft zu höheren Zinssätzen führt.

Tipps zur erfolgreichen Finanzierung

- Informieren Sie sich umfassend über die verschiedenen Kreditangebote und nutzen Sie Vergleichsrechner im Internet, um das beste Angebot zu finden.

- Achten Sie auf den Effektivzins, da dieser alle Kosten des Kredits beinhaltet und Ihnen einen b = besseren Gesamtüberblick verschafft.

- Überprüfen Sie Ihre Bonität frühzeitig. Eine gute Bonität kann oft zu niedrigeren Zinsen führen und hilft bei der erfolgreichen Genehmigung Ihres Antrags.

- Stellen Sie sicher, dass Sie alle benötigten Unterlagen rechtzeitig parat haben. Dies umfasst in der Regel Einkommensnachweise, Kontoauszüge und eine Kopie des Personalausweises.

- Sollten unerwartete finanzielle Schwierigkeiten auftreten, zögern Sie nicht, frühzeitig mit Ihrem Kreditgeber Kontakt aufzunehmen. Viele Banken bieten Lösungen wie Tilgungspausen an.

0 Kommentare